Ответ: нет. Если вы обратитесь с таким требованием, вам откажут в иске

Общий принцип. Заказчик обязан выплатить ту сумму, которая зафиксирована в договоре. То есть если в договоре указан миллион, вот его компания и платит.

На споры из-за НДС распространяется тот же принцип. На практике это значит: если подрядчик забыл включить НДС в стоимость договора или ошибочно решил, что ему не нужно платить налог, — это его ответственность и ее нельзя переложить на заказчика.

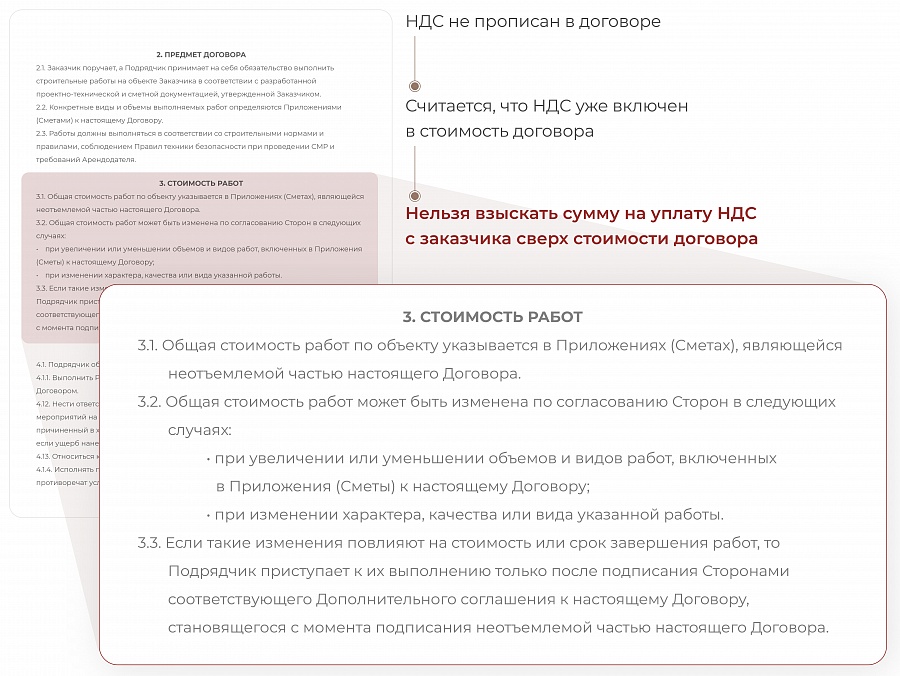

Правило. Если в договоре не оговорен НДС, считается, что налог уже включен в стоимость договора. Это значит, что подрядчик не вправе взыскивать с заказчика деньги на уплату НДС сверх стоимости договора.

- Обоснование: за корректность учета налогов отвечает тот, кто их платит

- Логика Верховного суда: НДС — часть расходов подрядчика, поэтому он сам отвечает за итоговую сумму договора

- Если про НДС не забыли, а просто ошиблись?

- Советы бизнесу: сразу закладывайте НДС в состав расходов и фиксируйте возможность попросить НДС с Заказчика, если налоговая его потребует

Верховный суд разобрал спор о НДС на примере судебного дела в строительной сфере. Цитата:

«Судебная практика, сформированная в период действия Закона Российской Федерации от 06.12.1991 № 1992-1 «О налоге на добавленную стоимость» и начала действия главы 21 «Налог на добавленную стоимость» Налогового кодекса, признавала, что продавец товаров (работ, услуг) вправе взыскать с покупателя не уплаченные при расчетах за реализованный товар суммы, составляющие НДС, если при указании договорной цены стороны не сделали оговорку о включении НДС в соответствующую сумму, независимо от наличия в договоре условия о возможности увеличения цены.

Данный подход нашел отражение в пункте 9 информационного письма № 9 и пункте 15 информационного письма № 51, на которые сослались суды по настоящему делу.

Между тем Пленум Высшего Арбитражного суда Российской Федерации в пункте 17 постановления от 30.05.2014 № 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость» (далее – постановление № 33) занял иной подход, отметив, что бремя надлежащего учета сумм НДС при определении окончательного размера указанной в договоре цены, ее выделения в расчетных и первичных учетных документах, счетах-фактурах отдельной строкой лежит только на одной из сторон сделки — на продавце как налогоплательщике».

Ещё один комментарий Верховного суда — о подрядчиках на упрощенной системе налогообложения. В этом случае затраты на НДС при оплате своим поставщикам тоже входят в состав именно его затрат. Эти затраты не перекладываются на Заказчика. Делая такой вывод Верховный суд сослался на два документа — это письма Госстроя1 и Минрегиона2. Цитата из одного из них:

«С переходом на упрощенную систему налогообложения организации продолжают оплачивать НДС поставщикам строительных материалов, конструкций, оборудования, а также другим организациям за оказание услуг.

В целях обеспечения возмещения затрат подрядных организаций по уплате ими НДС при определении сметной стоимости строительства и расчетах за выполненные работы, сумма необходимых средств для покрытия указанных затрат принимается в размере, устанавливаемом законодательством, от сметной стоимости материалов, конструкций и оборудования, включаемых в стоимость строительной продукции».

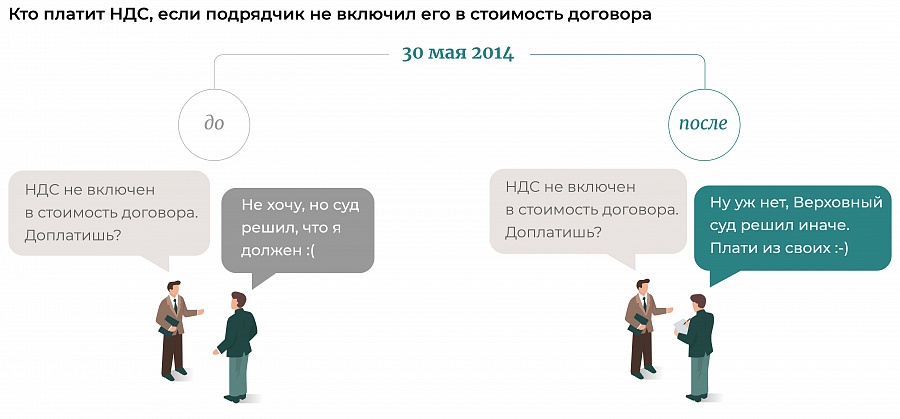

До мая 2014 года в случае спора из-за НДС суды занимали сторону подрядчиков. Президиум ВАС РФ указывал:

«9. Продавцом товаров (работ, услуг) могут быть взысканы с покупателя не уплаченные при расчетах за реализованный товар суммы, составляющие налог на добавленную стоимость»3;

«15. Налог на добавленную стоимость взыскивается сверх цены работ, если он не был включен в расчет это цены»4.

30 мая 2014 года Высший арбитражный суд поменял свою позицию по этому вопросу и решил, что НДС нужно учитывать в своих расходах. Если подрядчик не включил налог в стоимость договора — сам виноват.

«По смыслу положений пунктов 1 и 4 статьи 168 НК РФ сумма налога, предъявляемая покупателю при реализации товаров (работ, услуг), передаче имущественных прав, должна быть учтена при определении окончательного размера указанной в договоре цены и выделена в расчетных и первичных учетных документах, счетах-фактурах отдельной строкой.

При этом бремя обеспечения выполнения этих требований лежит на продавце, как налогоплательщике, обязанном учесть такую операцию по реализации при формировании налоговой базы и исчислении подлежащего уплате в бюджет налога по итогам соответствующего налогового периода»5.

На деле эти решения значат вот что: если раньше за ошибку подрядчика мог расплачиваться заказчик, то к лету 2014 года переложить ответственность стало труднее или почти невозможно.

В декабре 2020 года Верховный суд в очередной раз рассмотрел спор из-за НДС и повторил позицию ВАС РФ от 30 мая 2014 года:

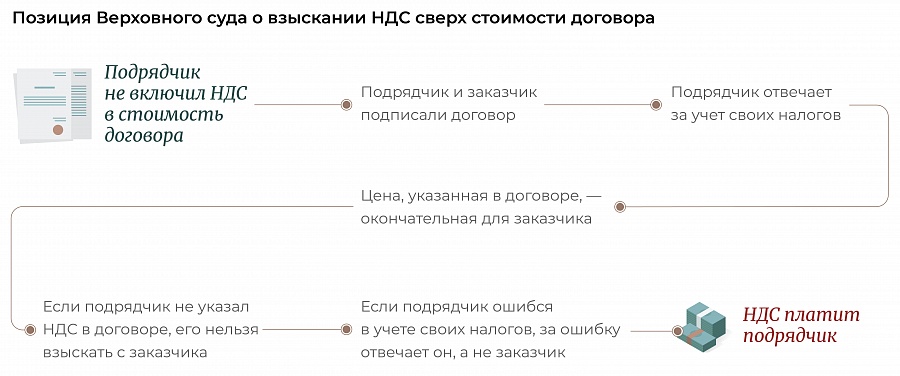

- НДС — часть расходов подрядчика, таких же, как любые другие, например зарплата, аренда, закупка топлива.

- Если подрядчик неправильно рассчитал стоимость заказа, например не включил какие-то расходы, это целиком его ответственность. Заказчик не обязан расплачиваться за его ошибку.

На практике это значит, что, если в стоимость не включить НДС, потом не получится взыскать деньги на уплату налога. Если подрядчик обратится в суд, он встанет на сторону заказчика.

Верховный суд разобрал еще одну спорную ситуацию с НДС. Может быть такое: предприниматель помнил о налоге, но решил, что именно для расчетов по конкретной сделке не нужно платить НДС, поэтому не стал включать его в стоимость договора.

Мнение ВС об ошибке с НДС: если поставщик или подрядчик неправильно понял закон в части уплаты налога — это его ответственность. Незнание не освобождает от ответственности верно указывать стоимость договора.

Правда, есть одна оговорка, и о ней дальше.

Убедитесь, что включили НДС в стоимость договора. Причем, до того, как заказчик его подпишет. Если не сделать это сразу, потом с заказчика уже ничего не взыскать.

Если считаете, что не должны платить НДС, но не уверены в этом, советуем подстраховаться. Для этого пропишите в договоре условие: налоговая начислила НДС → партнер обязан выплатить компании сумму в размере доначисления.

Пример фраз для договора:

3.2. Общая стоимость работ может быть изменена по согласованию сторон в следующих случаях:

3.2.1. При доначислении со стороны фискального органа налога, который не учитывался между сторонами при формировании стоимости работ. При наступлении данного обстоятельства заказчик обязуется возместить подрядчику сумму налога в течение 5 рабочих дней с момента наступления обязательства поставщика перечислить налог в пользу бюджета.

3.2.2. (…)